SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Не будет QE. Зато будут инфраструктурный план и климатический пакет. Мысли.

- 06 ноября 2021, 17:50

- |

Инфраструктурный план — на 5 лет

(многие думают, что на 15, на 8: если не прав, напишите в комментариях).

Инвестиции в реальный сектор, а не в воздух. Реальный сектор налоги платит: инфраструктурный план поддержит рост ВВП и рост налоговых поступлений.

QE $120млрд. в мес. не будет в конце 2022г., от слова «совсем».

Расходы на инфраструктуру и на климатический пакет (вероятно, примут до конца 2022г.) в мес. в разы меньше.

Расходы на инфраструктуру — это млн рабочих мест: безработицу впихнут в 4%.

И у ФРС будут развязаны руки для возврата инфляции к 2%.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

(многие думают, что на 15, на 8: если не прав, напишите в комментариях).

Инвестиции в реальный сектор, а не в воздух. Реальный сектор налоги платит: инфраструктурный план поддержит рост ВВП и рост налоговых поступлений.

QE $120млрд. в мес. не будет в конце 2022г., от слова «совсем».

Расходы на инфраструктуру и на климатический пакет (вероятно, примут до конца 2022г.) в мес. в разы меньше.

Расходы на инфраструктуру — это млн рабочих мест: безработицу впихнут в 4%.

И у ФРС будут развязаны руки для возврата инфляции к 2%.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

- комментировать

- Комментарии ( 37 )

Блог им. OlegDubinskiy |Почему именно к середине 2022 сворачивают QE и осенью немного повысят ставку.

- 06 ноября 2021, 16:42

- |

Личное мнение.

8 ноября 2022г. — выборы в Сенат.

Изберут 34 из 100 сенаторов.

Сейчас американцы недовольны ростом инфляции.

К ноябрю 2022г. нужно показать успехи в борьбе с инфляцией.

Поэтому QE планируют полностью свернуть к середине 2022г. и, вероятно, осенью уже ФРС немного поднимет ставку.

Вероятно, поднимут налог на богатых, который коснётся менее 1% американцев (незначительный % избирателей).

Ещё много говорят о поднятии налога на корпорации.

С уважением,

Олег.

8 ноября 2022г. — выборы в Сенат.

Изберут 34 из 100 сенаторов.

Сейчас американцы недовольны ростом инфляции.

К ноябрю 2022г. нужно показать успехи в борьбе с инфляцией.

Поэтому QE планируют полностью свернуть к середине 2022г. и, вероятно, осенью уже ФРС немного поднимет ставку.

Вероятно, поднимут налог на богатых, который коснётся менее 1% американцев (незначительный % избирателей).

Ещё много говорят о поднятии налога на корпорации.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему долгосрочно доллар лучше рубля.

- 06 ноября 2021, 08:15

- |

Usd/rub по недельным за 20 лет:

ФРС действительно стремится к выполнению своих целей: занятость (таргет по безработице 4%: сейчас безработица 4,8%, а количество вакансий в США больше, чем количество безработных: многие просто не хотят работать или не могут найти ту работу и ту оплату труда, которая их устраивает) и умеренно низкая инфляция (2% годовых).

Справедливые ставки ФРС и ЦБ РФ примерно соответствуют инфляции.

Вы это можете увидеть, если посмотрите ИПЦ (индекс потребительских цен) за эти же 20 лет и сравните с CPI (ИПЦ США, Consumer's Price Index) за эти же 20 лет.

В Росссии инфляция до Пандемии была в пределах 10% годовых.

Как Вы знаете, дальние фьючерсы si (usd / rub) дороже ближних на разницу ставок ЦБ РФ и ФРС.

Если ставки примерно равны инфляции, то, примерно в соответствии со ставками, долгосрочно, идёт и реальный курс usd / rub.

Т.е. долгосрочно Si — инструмент с примерно 0 доходностью (минус будет в комиссиях).

( Читать дальше )

ФРС действительно стремится к выполнению своих целей: занятость (таргет по безработице 4%: сейчас безработица 4,8%, а количество вакансий в США больше, чем количество безработных: многие просто не хотят работать или не могут найти ту работу и ту оплату труда, которая их устраивает) и умеренно низкая инфляция (2% годовых).

Справедливые ставки ФРС и ЦБ РФ примерно соответствуют инфляции.

Вы это можете увидеть, если посмотрите ИПЦ (индекс потребительских цен) за эти же 20 лет и сравните с CPI (ИПЦ США, Consumer's Price Index) за эти же 20 лет.

В Росссии инфляция до Пандемии была в пределах 10% годовых.

Как Вы знаете, дальние фьючерсы si (usd / rub) дороже ближних на разницу ставок ЦБ РФ и ФРС.

Если ставки примерно равны инфляции, то, примерно в соответствии со ставками, долгосрочно, идёт и реальный курс usd / rub.

Т.е. долгосрочно Si — инструмент с примерно 0 доходностью (минус будет в комиссиях).

( Читать дальше )

Блог им. OlegDubinskiy |Мысли о s&p500 и РТС

- 05 ноября 2021, 18:13

- |

Все Вы слышали про тейперинг (уменьшение QE), предварительно, за 8 мес. QE закончится.

Всё это будет не так уж быстро, а пока праздник продолжается.

Из уменьшения тейперинга не следует, что прямо сейчас будет сильная коррекция.

По статистике, 4 квартал — лучший на фондовом рынке.

Возможно, подъём, который мы видим на рынке США, может даже и в новогоднее ралли перерасти: всё возможно.

Как говорится, «рынок может оставаться иррациональным дольше, чем шортист платёжеспособным».

С уважением,

Олег.

Всё это будет не так уж быстро, а пока праздник продолжается.

Из уменьшения тейперинга не следует, что прямо сейчас будет сильная коррекция.

По статистике, 4 квартал — лучший на фондовом рынке.

Возможно, подъём, который мы видим на рынке США, может даже и в новогоднее ралли перерасти: всё возможно.

Как говорится, «рынок может оставаться иррациональным дольше, чем шортист платёжеспособным».

С уважением,

Олег.

Блог им. OlegDubinskiy |Разворот в нефти = разворот в индексе РТС?

- 05 ноября 2021, 09:18

- |

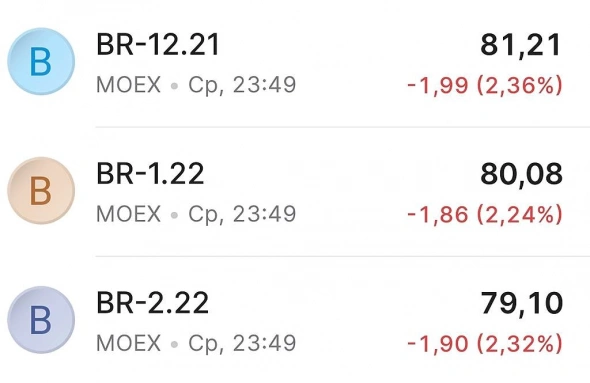

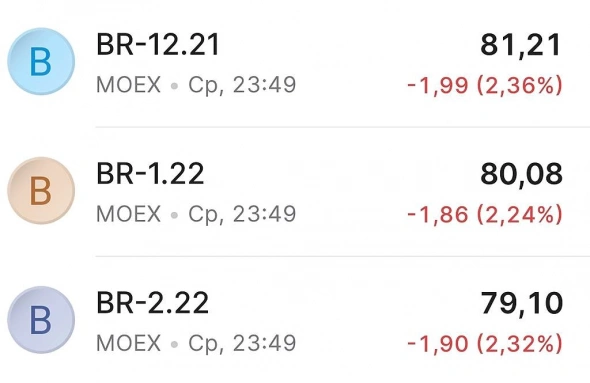

Нефть с $86 спускается на $80.

Коррекция или разворот?

В 2014г., когда ожидалось ужесточение ДКП в США,

нефть упала в 4 раза.

Конечно, сейчас нефть может упасть и не так круто: всё-таки, не до $148 был рост, а всего лишь до $86.

Личное мнение.

С высокой вероятностью, увидим нефть существенно дешевле.

С уважением,

Олег.

Коррекция или разворот?

В 2014г., когда ожидалось ужесточение ДКП в США,

нефть упала в 4 раза.

Конечно, сейчас нефть может упасть и не так круто: всё-таки, не до $148 был рост, а всего лишь до $86.

Личное мнение.

С высокой вероятностью, увидим нефть существенно дешевле.

С уважением,

Олег.

Блог им. OlegDubinskiy |Участники рынка действительно верят в снижение $ инфляции: в посте пишу почему.

- 04 ноября 2021, 17:56

- |

iShares TIPS ETF ( крупнейший ETF на TIPs).

Tips падают при росте инфляционных ожиданий и при risk off.

Адрес в telegram

@OlegTrading

t.me/s/OlegTrading

Чат с > 800 трейдерами tx.me/OlegTradingChat

@OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

Tips падают при росте инфляционных ожиданий и при risk off.

Адрес в telegram

@OlegTrading

t.me/s/OlegTrading

Чат с > 800 трейдерами tx.me/OlegTradingChat

@OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

Блог им. OlegDubinskiy |Дефицит нефти продолжается.

- 04 ноября 2021, 17:25

- |

Сегодня — заседание ОПЕК+.

На просьбы и угрозы Байдена, который хочет от ОПЕК+ роста добычи на 800 000 барелей в сутки, видимо, ОПЕК наплевать.

Думаю так, потому что бэквордация фьючерсов говорит о дефиците:

Бэквордация — это спрос на ближайшие контракты, т.е. дефицит.

Когда дефицит кончится и наступит профицит, будет контанго.

Адрес в telegram

@OlegTrading

t.me/s/OlegTrading

Чат с > 800 трейдерами tx.me/OlegTradingChat

@OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

На просьбы и угрозы Байдена, который хочет от ОПЕК+ роста добычи на 800 000 барелей в сутки, видимо, ОПЕК наплевать.

Думаю так, потому что бэквордация фьючерсов говорит о дефиците:

Бэквордация — это спрос на ближайшие контракты, т.е. дефицит.

Когда дефицит кончится и наступит профицит, будет контанго.

Адрес в telegram

@OlegTrading

t.me/s/OlegTrading

Чат с > 800 трейдерами tx.me/OlegTradingChat

@OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

Блог им. OlegDubinskiy |Сегодня индекс доллара и сырьё растут вместе К чему бы?

- 04 ноября 2021, 16:48

- |

Обычно, рост индекса доллара — это risk off.

Сейчас индекс доллара = 94,33 (+0,4%).

И всё сырьё взлетает.

Да, стимулы будут сокращаться.

Будут.

Да, во 2 полугодии 2022г. (не скоро), вероятно, ФРС поднимет ставку.

А пока — даже новогоднее ралли возможно!

К чему бы индекс доллара и сырьё растут вместе?

Пишите мнения в комментариях.

С уважением,

Олег.

Сейчас индекс доллара = 94,33 (+0,4%).

И всё сырьё взлетает.

Да, стимулы будут сокращаться.

Будут.

Да, во 2 полугодии 2022г. (не скоро), вероятно, ФРС поднимет ставку.

А пока — даже новогоднее ралли возможно!

К чему бы индекс доллара и сырьё растут вместе?

Пишите мнения в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Какие риски несёт ликвидация QE.

- 04 ноября 2021, 10:43

- |

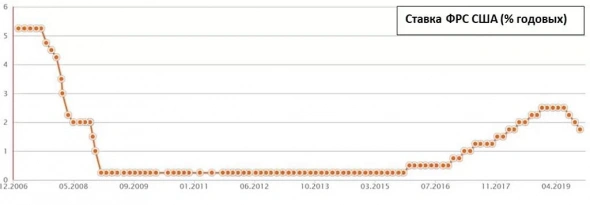

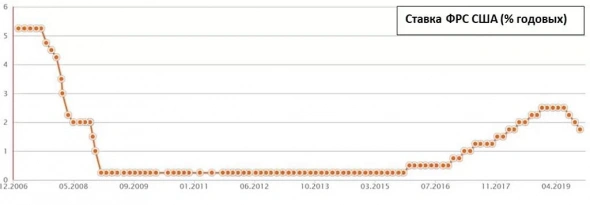

Все уже изучили итоги заседания ФРС.

Мир вступает в фазу ужесточения ДКП, ликвидации QE и роста % ставок.

При этом, covid и все связанные с ним проблемы остались.

Напоминаю историю изменения ставки ФРС за последние 15 лет.

Напоминаю: в 2014г.были ожидания роста ставок.

И ставка действительно выросла до 2+%

(вороятно, ч нынешнем цикле, судя по доходности длинных US Treasures), ставку также доведут примерно до 2%.

Что было в 2014г.с нефтью и рублём, Вы помните...

Конечно, каждый новый цикл проходит по другому.

Пишу про риски

ЛИЧНОЕ МНЕНИЕ.

Повышение ставки — это риск коррекции цен на сырьё, а значит, риск для рубля и индекса РТС.

Дорогое сырьё — это завершение цикла.

Золото падает на ожидании роста ставок и растёт на ожидании падения ставок.

На цикле роста ставок, золото может корректироваться.

Адрес в telegram

@OlegTrading

t.me/s/OlegTrading

Чат с 800 трейдерами

@OlegTradingChat

tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

Мир вступает в фазу ужесточения ДКП, ликвидации QE и роста % ставок.

При этом, covid и все связанные с ним проблемы остались.

Напоминаю историю изменения ставки ФРС за последние 15 лет.

Напоминаю: в 2014г.были ожидания роста ставок.

И ставка действительно выросла до 2+%

(вороятно, ч нынешнем цикле, судя по доходности длинных US Treasures), ставку также доведут примерно до 2%.

Что было в 2014г.с нефтью и рублём, Вы помните...

Конечно, каждый новый цикл проходит по другому.

Пишу про риски

ЛИЧНОЕ МНЕНИЕ.

Повышение ставки — это риск коррекции цен на сырьё, а значит, риск для рубля и индекса РТС.

Дорогое сырьё — это завершение цикла.

Золото падает на ожидании роста ставок и растёт на ожидании падения ставок.

На цикле роста ставок, золото может корректироваться.

Адрес в telegram

@OlegTrading

t.me/s/OlegTrading

Чат с 800 трейдерами

@OlegTradingChat

tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс